『FIREなんて高収入世帯の話でしょ?私には関係ない』と思っていませんか。本当に可能性が低いのでしょうか?

私は国立大を卒業したのに就職先がなく、スーパーで食材を買うことさえ満足にできない貧しい生活をしていました。

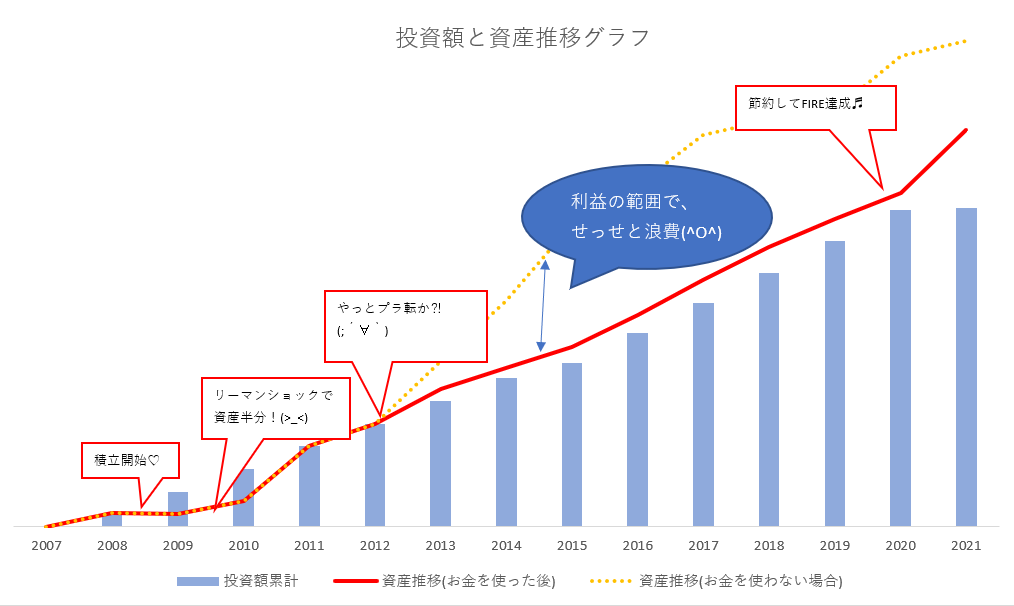

転職で年収を上げ、投資12年で5000万円の資産を作ることができました。(2021年8月30日時点で57,317,353円)

少ない金額でリタイアできたのは、生活費を削減し、夫婦で折半しているからです。

生活費の半分と自分が使うお金を配当金でまかなうことを、(勝手に)折半FIREと呼んでいます。この場合はFIREに必要な額の半分で達成できます。

この記事では、FIREできる7つの方法や後悔したことを赤裸々に書いています。

現在は共働き夫婦やDINKsも増えました。よくありがちな失敗を避け、資産を増やすヒントになれば嬉しいです。

41歳でFIRE達成したコツ7選

大学卒業して海外を放浪しました。ブランクあり キャリアなし 就職先なし。涙

ようやく採用された勤め先は図書館でした。年収70万円。仕事が終わると公園に寄り、タンポポなどの野草を天ぷらにして生き延びました。短時間勤務の好きな仕事内容でしたが、セミリタイアには早いと思いフルタイムで働くことを決意します。

次は都内のおしゃれな街にあるIT業界で華のOLを楽しみます。年収100万円。フロアには年収1000万円以上のプログラマーがゴロゴロいたので、マネして自分が働く姿をイメージしました。プログラミングは向いてないことがわかり退職。

その次に向かった先は医療業界です。「給料が高く不況に強い」という知人の情報だけで アットホームな製薬会社に入社。直感で「これが天職だ!」と思いました。数年後、大企業に入社し年収600万円になった頃から資産運用を始めました。

転職エージェントを活用したので、自分で探すよりホワイト企業の就職率が高くなりました。転職の条件を聞かれたときは ”同年代の平均給料が今の2倍以上の会社を紹介してほしい”と答えていました。

【年収増につながった理由】

★自分が楽しいと思える仕事に巡り合うまで、転職をやめなかった(能力を生かせる場所が必ずどこかにあると自分を信じ続けた)

★収入を上げるために、平均年収が高い業界を選んだ(転職条件を絞った)

★転職エージェント会社を活用したこと

パートナー選びは重要ですよね。

結婚相手を間違えると、全資産を失う可能性さえあります。逆にいいパートナーに巡り会えれば、収入や貯蓄が2倍・家事や育児が1/2になります。

理想の生活に近づけるために、結婚前にライフプランを一緒に作成しました。

お金・仕事・子供・親の介護・理想的な老後生活などが1枚のシートで自然に話し合え、 お互いの価値観を知ることができました。

2人で相談した結果、共働きでお財布を別にすること。 子供は1人、親の介護は不要。家事と育児の分担、各自 50代前半までに 5000万円貯めて早期退職すること。リタイアしたらどこに住んで何をするか..などを決めました。

米国株1本でリスク高めの運用した私が目標達成し、リスク分散した夫は右肩上がりで 確実に資産を伸ばしています。

リスク許容度も運用方法も性格も違いますが、お互いの価値観を理解し喧嘩することなく円満に過ごしています。今のところは^^;

結婚から出産までの2年は、恵まれるかわからない子供のために夫婦で月10万円ずつ貯蓄しました。出産後はジュニアNISAで全世界株を買い400万円を運用しました。

【我が家の教育費運用】

●出産まで

特定口座で月20万円×24か月=480万円

● 産後から

ジュニアNISAで年80万円×5年=400万円

● 合計

880万円 (eMaxis Slimオールカントリー)

更に、 児童手当 月1.5万円と 祖父母のおこづかい 年10万円が上乗せされます。子供の投資元本は4歳で1000万円になりました。

ある程度まとまった教育資金ができた瞬間、気持ちが軽くなりました。

結婚直後(妊娠前)から貯めたのは大正解でした。

実は私、資産を取り崩して浪費してきました。

投資を始めてすぐにリーマンショックを経験しました。ひたすら積立を続けると、2012年にやっと元本割れから解放~!

回復後の利益率がすさまじかったのを覚えています。

利益が出た分は、趣味の海外旅行に毎年100万円以上使いました。

我慢ばかりだと続かないので、息抜きや楽しみも必要だと思います。当然、貯蓄スピードは落ちますが運用を続けることが一番大事。

「お金のかかる趣味を減らす」「利益の範囲内で遊ぶ」など、ルールを決めて自分にご褒美をしながら楽しく資産運用ができました。

元気で若いうちに、仕事も遊びも経験して ”自分に必要なもの” がわかってきました。年を取ってからお金を手にしても、時間は戻りません。ちょっとくらい金融資産が減っても『経験』という財産を得られる方が、人生は豊かになるのではないでしょうか。

前にも触れましたが、リーマンショックを経験してからは、投資の世界では暴落は大チャンスだと知りました。

コロナショックでは米国高配当ETFを購入。例えばSPYDの平均取得価格は27.09ドル、2000株を保有しています。米国株は為替の影響もあるので、 ¥106以下の時にドルに換えました。日頃からいつ暴落がきてもいいように備えてきました。

「自分は大丈夫」と思っていても、実際起こるとパニックになりがちです。安い時に売って高い時に買わないこと、全世界インデックスの積立をやめないこと、高配当株を思い切って購入することで、景気回復と共に資産も気持ちも晴れやかになっていきました。

コロナショックで投資を始めた人は、資産が爆増しているのはないでしょうか。 暴落は必ずきます。そのピンチをチャンスに変えるのは、簡単なようで難しいです。

・ブルームバーグ『毎朝のニュース5本』を読む(受信は無料)

・円高の時にドルに換えておく

・いくらになったら何に何株買う(売る)か決めておくetc..

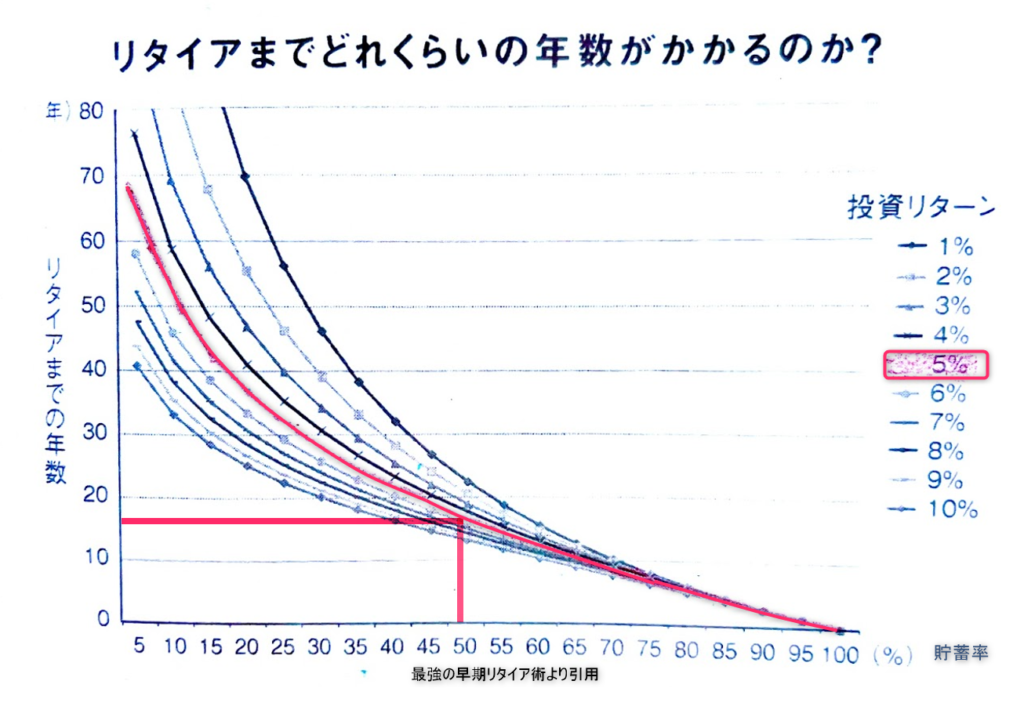

FIREまでの期間は、金額ではなく貯蓄率で決まります。

日常でお金を使う時間がなかった私は、無理なく給料の半分を資産運用に回しました。

この場合の貯蓄率は50%です。下のグラフを見ると15~20年でリタイアできることがわかります。(投資リターン5%)

50%は無理でも、バビロンの大富豪が「収入の1/10を貯金せよ」と言うように貯蓄率10%で充分。

貯蓄率を上げて早くFIREしてやる~!と頑張るとリバウンドするので無理しない割合にしてください。

貯蓄率と投資先が決まったら 給料振込口座からネット証券口座へ送金し、自動で積立設定をするだけ。

投資は運用していることを忘れるくらいの温度感が成功しやすいです。

投資成績のよかった人の属性

1位:亡くなっている人

2位:運用しているのを忘れている人フィデリティ証券会社の調査結果(2003~2013年)

不安で眠れないのはリスク取りすぎです。

リスク許容度は、性格・投資経験・職業・扶養人数・運用する額や期間で決まります。 自分がどれくらいのリスクをとれるかは、実際に経験しないとわかりません。

もし投資をこれから始めようと思っているなら、小額でやってみることをお勧めします。実践してみると、頭の中だけで考えていたことの何倍もの「学び」が得られるはずです。

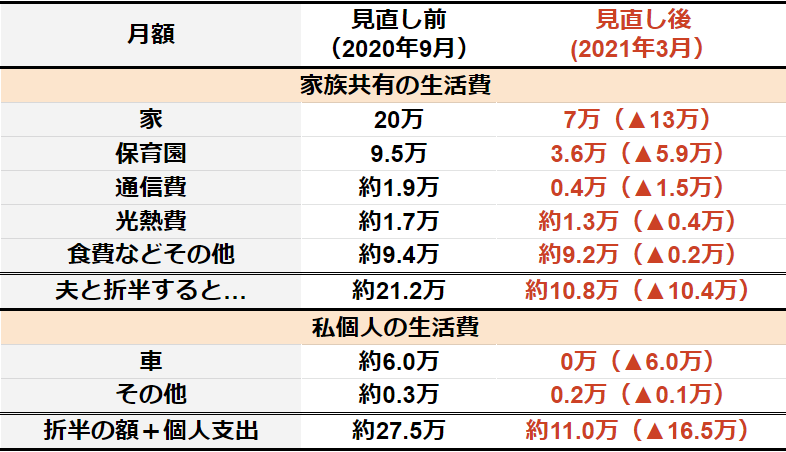

生活費は、『家族で折半している分』と『私個人の生活費』を分けて計算します。

毎月の生活費を見直した結果、半分近く削減できました。

見直し前(2020年9月)・・・27.5万円

見直し後(2021年8月)・・・11.0万円

*NISAなどの投資費用は除く

まず、大きな出費から見直しました。

【我が家の金食い虫トップ3】

①家賃 思い切って引っ越して、家賃が13万円/月減

②車 1台売却して維持費が6万円/月減

③保育園 退職後に減額申請して約6万円/月減

大きな出費が減らせた後は、小さい部分も徹底的に見直しました。

・サブスクを半分以上解約

・アマゾンprimeは月→年払い

・ユーチューブpremiumは個人→ファミリープラン

・携帯電話は夫婦でソフトバンク→格安SIM

・電気&ガスの契約会社変更など

FIREに必要な資産は年間生活費の25倍です。

下のグラフの赤い線がFIREに必要な額です。固定費を見直す前は8250万円必要でしたが、見直し後は3300万円で達成できます。

その時の資産が約5500万円あるので、節約することで折半FIREできたことになります。

このように、固定費が減れば少ない資産でFIREできるのです。しかも、サイドFIREや折半FIRE(生活費を夫婦で半分ずつ払う)場合は、更に少ない資産でリタイアできます。

収入を1万円増やすより、固定費を1万円減らす方が簡単です。もっと早いうちに固定費を見直していたら、病気になるまで働く必要はなかったかもしれません。

FIREした妻の生活環境

【家族構成】 3人家族 夫婦40代前半&園児

【職業】 大企業の正社員 社内結婚 妻:退職 夫:継続

【資産】 妻:約5700万 夫:不明(3000万?) 子:1000万 家は賃貸派 夫婦共に借金なし 現金で買えないモノは買わない主義

【投資】 両親や親戚から「株は危険だから手を出すな」と言われて育つ。 投資を始めるきっかけは会社の上司の勧め。リーマンショックで大多数が大損する中で、その上司は損をしていないことを知り、投資を始める。

FIRE前後のアセットアロケーション

人によってリスク許容度や目的が違いますので、参考程度に。

資産運用を始めてからセミリタイアまでの12年間は、米国株式100%で運用しました。(債券など他の資産は持っていませんでした。)

月給の半分で投資信託の米国株インデックスに毎月自動積立。残り半分は生活費、残った分は預金です。

人には全世界株をお勧めしますが、私はたまたま絶好調だった米国株を運用していました。

コロナショック時には、米国高配当株(SPYDとHDV)をドサッと購入。

インデックスファンドは淡々と毎月積み立て、高配当株は暴落時にまとめて買っています。

会社を辞めてからは、生活資金用に日本の高配当個別株を購入しています。日本株は 税金が安く 為替の影響がない点がメリットです。

夫婦でNISAを積極的に活用して、老後と教育資金を運用しています。

たとえば、老後資金は各自60歳で3000万円、教育資金は子15歳で1700万円になるように特定口座でも運用しています。

今後変わる可能性もありますが、今の目標は

米国株45% 日本株30% 米国債券15% 国内債券5% GOLD 5%

債券は高いので、もう少し安くなったら買います。

FIREの失敗と後悔

初心者の頃はメガバンク窓口で手数料3%以上のアクティブファンド(フィ〇リティ米国株など)を購入してしまいました。

ファンドの基準価格が上がっても手数料と税金でゴッソリ引かれるので、手元に残る金額は少なかったです。

【運用にかかる手数料】

①購入時手数料・・・買うときに引かれる 3.3%

②信託報酬・・・ 持っているだけで引かれる 1.6%

③信託財産留保額・・・ 売るときに引かれる 0.8%

ノーロードのインデックスファンドを ネット証券(楽天証券やSBI証券など) で買うべきだったと反省しています。

ただ、高い手数料と引き換えに きれいな銀行のお姉さんが親切丁寧に教えてくれるので、勉強代と割りきれば初心者にはアリかも⁈笑(ただし小額)

三菱UFJ銀行なら大人気の eMaxisSlimシリーズが買えるので、資産運用を始めやすいのではないでしょうか。

実際に資産の4%を取り崩してみると、案外ストレスがあります。

リタイア後に株式100%で運用しているなら別ですが、株式と債券の取り崩し額を決めるのが面倒です。

資産全体の4%取り崩すと、株式はいくらかな・・。

株式が好調だから債券の取り崩しはやめておこう・・。と、ゴニャゴニャ悩んでしまいます。

また、この4%ルールは米国株で運用する場合の話です。全世界株で運用するなら、取り崩し額を3%にする方が安心です。

下の表によると株式80% 債券20%で4%取り崩す場合の失敗率は、全世界株15.4% 米国株3.3%です。 全世界株の取り崩し率を3%にすれば失敗率は0%になるからです。

これは過去120年のデータですので、将来どうなるかわかりません。

つまり、このようにアレコレ考えてしまうので、高配当株の分配金で生活する方がシンプルです!もらったお金を使うだけなので、ストレスがなく楽ちん♪ 高配当株とインデックスファンド 両方運用して、いいとこ取りをしています。

配当金で生活費を払い、足りない分を労働で補うのをサイドFIREといいます。生きがいも安心感も得られる理想的な 生活スタイル です。

人間の究極の幸せは、

・人に愛されること

・人にほめられること

・人の役に立つこと

・人から必要とされること

働くことによって、この4つの幸せを得ることができる(大山泰弘『働く幸せ~仕事でいちばん大切なこと~』より)

セミリタイア(サイドFIRE)の感想

生活が変われば価値観も変わります。独身の時はバリバリ働きたかったけれど、子供ができたら家族との時間が欲しくなりました。

仕事をやめて後悔してる?と聞かれることがあります。収入が少なくても毎日とても充実しているので、余分なお金や小さい見栄を捨ててよかったと心から思います。

会社員時代は平均15時間勤務でした。

給料が高くなるにつれて、出張や残業も多く不規則な生活でした。ランチの時間もなくフラフラになるまで働いて拒食症・難聴・鬱など…体調不良が続きました。もちろん会社は面倒を見てくれません。

『そこまで働かなくても・・』と思いますが、不思議と休めませんでした。社内には “まじめでいい人”が多いのでサボることもできず、助けてくれる仲間と一緒に励まし合いました。

体が動かなくなるまで、働くことを止めることができませんでした。

必死に働いて得られる達成感・信頼・評価よりも健康が第一だと思い、退職を決意してからは興味あることをガムシャラにやっています。

まずは楽天せどり。次はYouTube。2つとも挫折します。笑

その次はブログ。セミリタイアまでの経緯を書き始めました。初年度の年収は3000円でしたが、楽しいので続けています。

ブログに慣れてきたので、最近は投資のアドバイスを開始。

退職した会社には高年収で投資未経験者がたくさんいるので、資産運用のお手伝いをしています。

投資をしてお金が増えれば、人生の選択肢が広がります。

家族との時間が欲しければ勤務時間を減らせばいいし、転職や上司が嫌ならやめればいい。最高ですよね!

多くの先輩ママは『子供が小さいうちにいっぱい遊んであげたかった。今のうちに遊んであげな~』と言います。親離れする前に家族でたくさんの経験をして思い出を作りたいです。

会社の仲間や親戚から退職を反対されましたが、自分の気持ちを曲げなくてよかった。

やりたいことがなくてもいい。やりたくないことをしないだけで立派です。

早くやればやるほどいいものは資産運用。

時間がないとかお金がないとか。やらない いいわけは横に置いといて。まだやっていない方はNISAという国が作った神制度で全世界株インデックスを今すぐに始めよう!

ネット証券の口座開設がめんどくさい⁈ それなら三菱UFJ銀行でeMaxis Slimオールカントリーに積立をするのはいかがでしょうか?

いくら変えてもいいものは仕事です。

好き×得意=天職なので、何度も転職して好きな会社を探したり、興味ある仕事に挑戦することをやめませんでした。

自分の才能を生かせる仕事が見つかれば、生涯幸せです。

FIREは手段。『何のためにFIREするの?』目的を持つことが大事。

家族と過ごしたいから?昔諦めた俳優に挑戦してみたいから?実家に帰って親孝行したいから?

皆さんがFIREした先には、何があるのでしょうか。ぜひ目的や夢を聞かせてください^^

最後まで読んでいただきありがとうございました。

こんにちは!

動画からここに来ました。

暴落時に高配当ETFを買えたのが良かったんですね。私も暴落に備えて円高の時に、ドルに換金しておこうと思いました。

ところで疑問なんですが、暴落時に買うのは、SPYDではなくても他のETFでも大丈夫ですよね?

これからも頑張ってください!

ご質問ありがとうございます。

もちろん、他のETFでも大丈夫です。

私はSPYDと一緒にHDVも購入しました。