市場から得られるリターンに、α(アルファ)とβ(ベータ)というものがあります。

α値は、アクティブな運用によって得られるリターンです。市場平均を上回る個別株、アクティブファンドによって得られます。

例え市場全体が下がっていても、その中で上がる銘柄、もしくは市場平均よりも相対的に高いリターンを狙います。

αを探すことは、投資の醍醐味といえるかもしれません。

一方、β値は市場平均の上昇によって得られるリターンです。厳密には、「市場全体の動きに対してどれだけ連動して動くか」を表すものです。

これはインデックス投資で得ることができます。退屈かもしれませんが、このようなパッシブ運用も立派な投資です。プロのアクティブ運用でも、継続的にパッシブ運用のリターンに勝つのは一握りだと考えれば、賢明な投資法だといえます。

このα、βというリターンは、コア・サテライト投資の本質に当てはまるものだと私は思います。

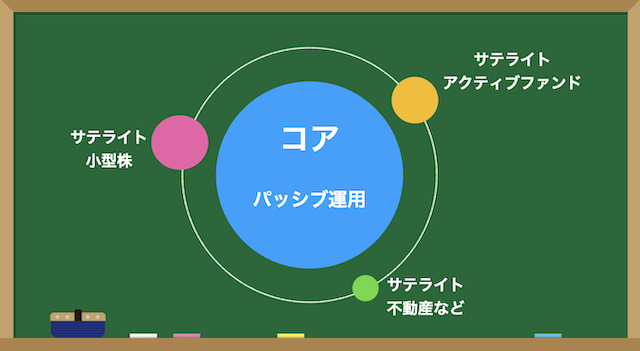

コアサテライト投資とは、コア(核)となる大部分では、インデックス投資を。

サテライトでは、個別株などで市場平均以上を狙う投資法です。

大部分のインデックス運用で確実に市場平均を取りつつ、決められた予算内で、テンバガーを狙うようなアクティブ運用も行います。

ハイリスク資産は限定的に留めつつ、インデックス超えを目指す投資です。

インデックス運用に、少し味付けを加えオリジナリティを出すようなイメージですね。

これのメリットは攻守のバランスが取れていることです。

また、サテライト投資は無理に行う必要はありません。休むも相場なので、良い投資先が見つからないときは、どこにも投資しなくていいのです。それはそれで、普通のインデックス投資になります。

デメリットは、悪くいえば、中途半端です。

これは私も体感していることですが、本来、そこに集中していれば、資産を2倍、3倍にできていたかもしれませんが、サテライトの限られた資金でやっていたために、全体の10%増えただけにとどまる、というようなことが起こります。

個人的には、その経験を後悔はしていません。2倍にできたからといって、それは結果論でしかないからです。

結局、コアサテライト投資というのは、パッシブ運用だけでは退屈なので、少しだけアクティブ運用も混ぜていきたい。という方向けの投資です。

よりリスク許容度が低い方は、パッシブのみにしますし、アクティブ運用に自信がある方は、アクティブ運用を中心にするはずです。

自分の性格や状況に合った投資手法を見つけることが一番大事なので、この記事が一つの参考になれば幸いです。