本日は、『投資の大原則 生活をを豊かにするためのヒント』という本をご紹介していきたいと思います。

タイトルにある通り、この本はほぼ全ての人にとって投資の最適解を示してくれるような本だと思います。90%以上の人にとってはこの本に書いてあることをただただ実行するのが一番いいんじゃないかなと思いました。

この本は二人のカリスマ著者によって書かれた本です。

全米100万部以上売れている「敗者のゲーム」というベストセラーを書いたチャールズエリスと、150万部以上売れており、また40年以上長く読み継がれている「ウォール街のランダムウォーカー」を書いた「バートン・マルキール」の2人です。

両方とも投資について本質的なことを書いた本で僕の動画でも紹介していますので、過去の動画を一緒に合わせて観ていただくと参考になると思います。

この2冊とも、とても専門性が高く、読むのも大変です。特にウォール街のランダムウォーカーなんて500ページ近くあります。

これらと比べると、この「投資の大原則」はとても読みやすかったですね。ページ数も200ページくらいで案外さらっと読めると思います。普通に2時間ぐらいあれば読めるかなって感じです。

それでありながら、内容はものすごく本質的で、再現性が高く、誰にでもできる方法が書かれています。

なのでこれは入門者の方にもお勧めできますし、経験者の方にとっても改めて勉強になる本だと思いました。

というわけで今回はこの本の中から5つの重要なポイントをご紹介していきたいと思います。

若い頃から貯蓄を継続する

まず一つ目は若いうちから貯蓄を継続すること。

「時は金なり」っていう言葉がありますよね。

一般的に、時間はお金を大事にするのと同じように、大切にしなさいというふうに言われる言葉です。

ところがこの本が言ってる時は金なりというのは違います。

「時間をかけて複利で投資をすればお金は誰にでも確実に増やせる」という意味で、時は金なりという言葉を使っています。

文字通り、「時間」=「お金を生み出す」んですよね。

それはなぜかというと、この複利っていうキーワードが大事になってきます。

単利と複利

単利と複利というのを簡単に復習しておきましょう。

$100があったとしてそれを単利10%で運用するのか、複利10%で運用するのかによって、大きく結果は変わってきます。

単利だと、元本100ドルに対して10%なので、毎年10%増えていきます。

毎年10ドルずっ増えていき、10年で10×10で100ドル、合計200ドルになるということ。

それに対して複利っていうのは1年目は10%増えて110ドルですよね。

2年目はこの110ドルの10%つまり11ドル増えるということになるので121ドル。

いわゆる「利子の利子」ってやつですね。借金してたら恐ろしい言葉ですが、運用側から見たら最高の言葉です。

毎年増える量がちょっとずつちょっとずつ増加していって、このペースで増えると10年後には260ドルになります。

この10年の間でも単利と複利の違いだけで、60ドルもの差が出てるんですね。

これは時間が長くなれば長くなるほど差がめちゃくちゃついてきます。

この複利に対する知識として「72の法則」というのがあるんですが、これはよくいろんな所で出てきます。

資産が2倍になる年数と金利の関係

この本で紹介されているインデックス投資をやったとしても4%、5%くらい年平均でいけたらいいんじゃないのかなと思います。72を金利の数字で割るとそこで出てきた数字が2倍になる年数ということですね。

先ほど10%で計算しましたが、10%で安定的に得られる投資なんてまずありません。

例えば、年利2%で投資する場合は、36年で2倍になります。年利5%で投資すると14.4年で2倍になりますっていうことですね。

年間たった5%増やし続けられれば、14年で資産が2倍になると考えると、複利の力ってすごいと思いませんか?

それぐらい時間っていうのがお金が増えることにもたらす影響というのはすごく大きいんですね。

それを象徴する言葉として「若者の時の1ドルって言うのは退職時の10ドルに値する」ということがこの本では書いてありました。

1ドルってだいたい100円ぐらいですね。

若い人が、100円で色々浪費するとしましょう。

でもその100円をもし投資に回していたとすると、5%のリターンで運用できていたら、たった12年で2倍になるんです。

30年も40年も続けたら、10倍っていうのもあり得る数字なんですよね。

なので、若い人がただ無意味に100円浪費したとすると、それが退職する頃には本来10倍になっていたお金なんですよっていうぐらい、お金というのは時間をかければ増えるものだということ。

これがまず1つ目の大事なポイントということになります。

続きまして、インデックスファンドについての説明にいきたいと思います。

インデックスファンドとは

インデックスファンドのどんなメリットがあるかというと、シンプルで簡単だし、ほとんどのアクティブファンドにまあ歴史上、勝ってきているということですね。

これは市場全体を保有するファンドってことですけれども、90%の人にとってはこのインデックスファンドを買うのが一番いいということ。

そして自動的に再投資設定というのができます。放置してるだけでどんどん複利の効果を享受できるというのがこの再投資設定ですね。この再投資設定をすることによって複利っていう先ほど見てきた時間の効果を共有することができます。

基本的に個別の銘柄を選んだりする必要がないということです。

銘柄選択に絶対はない

歴史上、絶対安泰だと言われていたアメリカの大企業っていうのも潰れてきました。

リーマンブラザーズだとか、当時はもう絶対的な大企業!安泰に決まってる!みたいに思われてた会社が、それでも破綻したりするわけです。

なので個別株っていうのは「絶対」っていうのはありえないということです。

業界全体のトレンドとかっていうのもそうです。2000年頃にITバブルっていうものがありました。これは絶対バブルじゃない、ITっていうのはすごいんだ、これから絶対伸びるんだ、この急激な株価の確定っていうのはITの本来の実力なんだっていうふうに思われてたのが2000年頃で、みんな、IT株を買いました。

ところがそこからです。バブルの崩壊。日本の株だとソフトバンクグループなど。当時の株価で、なんと100分の1くらいになりました。株価がそれを今頃本当に10年くらいかけてようやく当時の水準ぐらいに戻ってくるっていうことです。

投資信託だとしてもアクティブファンドとかっていうものがありますけれども、アクティブファンドにも本当色々あって、例えばその中で、これから先進的な業界だけを集めたアクティブファンドとかっていうのもあります。

ところがただそういうのも、このITバブルの例と同じように、どうなるかは分かりません。

市場平均全体を持つインデックスファンドっていうのは、そういうのすら考える必要がないっていうことも大きいですよね。

税金、手数料などの安さ

さらにインデックスファンドっていうのは税金やコストも結果的に安くなります。アクティブファンドがインデックスに負ける大きな理由の一つとして手数料やコストの問題があります。

ウィンダム投資顧問会社の CEO マーククリッツマンの見積もりによると、長期的に見て、手数料のコストなり税金なりを色々考慮した上で、アクティブファンドは平均年利4.3%プラスのリターンを出さないとインデックスに勝てないというふうに言っているそうです。

インデックスに4.3%勝つ商品は、5年、10年連続するっていうのは、かなり少ないでしょう。

それぐらいインデックスに平均4.3%勝ち続けるって言うのはめちゃくちゃもう非現実的なことです。

なので大抵の人にとってはインデックス投資の方が、長期投資するんであればベストな選択であると、こういった投資顧問でも言われていることなんですが、基本的にはアメリカの全市場型株式か、海外の株式ファンドだったりとか、全世界株式市場ファンドを選ぶとか、そういった株式ファンドと、債券を組み合わせるとか、そういった事例がご紹介されております。

ここからは個人的な意見なんですが、個人的には先ほど言った通り、積み立てNISAを活用するっていうのがまず最優先だと思いますので、それを活用するとすると投資信託で、手数料の安いeMAXIS Slimシリーズとか、楽天VTとか楽天VTIというものがありますので、それが手数料もなかなか安いですし、非常にいいんじゃないかなと思っております。

アセットアロケーションを考える

続きまして年に1回リバランスを行うということなんですが、リバランスという話をする前に株式と債券の比率っていう話をしていきたいと思います。

やっぱりこの本でも結論としては、株式と債券を組み合わせることによって、ポートフォリオを作るのがいいですよと言っています。

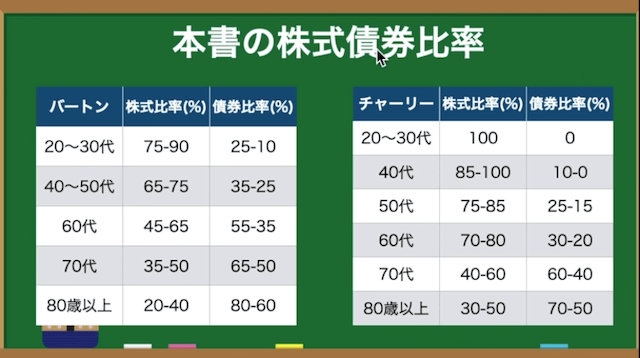

その中で2人の著者「ウォール街のランダムウォーカー」のバートンと「敗者のゲーム」のチャーリーがそれぞれ年代に応じてお薦めする株式債券比率を示してくれています。

チャーリーの場合は20代、30代は株式100%でいいと言ってますね。

バートンの場合は、20代、30代は株式を75%から90%くらいにして、債券をちょっと入れましょうという考え方ですね。

まぁどちらにしても共通なのは、年齢が上がれば上がるほど株式の比率をとしてって債券の比率を上げていきましょうということです。

基本的に株式っていうのは、時間さえかければ、高確率で債券よりもリターンを出すので、まだ時間の残っている若い世代は、株式をたくさん入れておきましょうという考えです。

それに対して債券というのは安定性がより高いので、もうあと先の運用期間も長くなく、時間をかけて増やす代わりに安定的に守りを重視したいという年齢になってきたら債券の比率をあげましょうって言うこと。

こういう考え方に基づいています。

その上でこの株式債券比率が自分の考えで、例えば75:25にしようとアセットアロケーションを決めたとします。

ここでリバランスっていうのは大事になってきます。

リバランスの必要性

例えばこのアセットアロケーションを作ったにもかかわらず、下落相場がやってきてバランスが崩れます。株式の比率が下がってその代わり債券の比率が上がります。ところが理想の形はこれだったのでちょっとズレてしまうわけです。

こうなった時に相対的に価値の上がった債券を売ることによって価格の下がっている株式を安値で買うことができるんですよね。

それをすると75:25っていう本来の目指すべき比率に戻すことができます。これがリバランスですね。

このリバランスをするのとしないのとではリターンが長期で見ると変わってきます。

リバランスした方がリターンは高くなります。なのでこれをやりましょうって言われています。

しかし、このリバランスっていうのはやりすぎてもいけません。だいたい年に1回とかやっても半年に1回とか、それをやっておけば十分ということです。

頻繁にやりすぎても逆にいけないという事です。

長期運用をする

最後は長期運用を行うということなんですが、定期定額の、積立投資。これをドルコスト平均法って言います。

聞いたことある方も多いと思います。

改めてドルコスト平均法にはどんな強みがあるかということですね。

例えばドルコスト平均法が強みを発揮するのは市場が上下に乱降下しているときに特に強みを発揮します。

例えば1口1万円のものがあったとして、それが14,000円に上がって、元の値段よりマイナス4000円の6000円まで下がって、また1万円に戻るって言うですね、上がって下がって元に戻るみたいな相場の場合。

これを一口ずつ積み立てるっていう設定していると4口で4万円買えましたということになります。次に、定額積み立てと比較します。

定額積み立て(ドルコスト平均法の強み)

ところがここで定額法という買い方をすると、毎月1万円っていうのを固定するわけです。

そうすると値段が高い時はちょっとしか買わない。値段が安いときにたくさん買う。ということが自動的にできてしまうので、結果的に同じ4万円でも前者では4口しか買えてないのに対して、後者は4.38口買えてるんですよ。

つまり、これを単価に直すと、前者は一口1万円で買ってるのに対して、後者は一口9100円で買えてるんですね。1割引で、安く同じ株を買えているわけです。

これが定格購入(ドルコスト平均法)のメリットというわけです。

一括投資の場合は、一気に高値づかみをしてしまうリスクっていうのはあるんですが、ドルコスト平均法だと、こういう上下している相場で強みを発揮するっていうことですね。

もちろん上下する相場においては、かなりベストな買い方とは言えるのですが、いつでも最善とは言えないんですけれども、保険になるんですよね。

保険なんですよ、ドルコスト平均法っていうのは。

保険的な買い方はもちろんメリットもあるし、満点ではないんだけれども常に70点から80点ぐらいを取り続けることができるみたいな感じでしょうか。

それがドルコスト平均法の良さと言えます。

そういったインデックスファンドを長期的に積み立て続けるドルコスト平均法でかつ年に1回ぐらいでバランスを行い、国の節税制度も使えます。

まあ内容は非常に基本的なんですけれども読んでみると結構深い、かなり本質的なことが、わかりやすく書いてありますので非常にお勧めの本だなと思いました。

そしてこの本に載っていることが、90%以上の人の投資の答えであると言うことができると思います。

最後に

とはいえ完璧な人間はいないので、実は著者2人も一部、個別株を買っているそうなんですよね。まあこれはもう楽しみというかちょっとしたギャンブルみたいなものなんじゃないでしょうか。

2人とも不合理とは思うが、それを分かっているつもりだけどやっているということを書いているんですよね。

ただしここがポイントで、退職資金はインデックスファンドで運用しているということで、絶対に守りたい部分はインデックスファンドで守りつつ、プラスアルファの自由なお金で、個別株でちょっと一攫千金を狙ってるみたいな、、。

まあでもこういうインデックスファンドの心の安心部分があるからこそを個別株もやれるっていうことですね。やっぱりインデックスファンドが何で面白くないかっていうと退屈なんですよね。

なのでこれだけじゃ満足できないという気持ちもわかるので、この著者2人共柄なのでこのやり方すごくいいなと思いました。

はいというわけで本日はこの辺でご紹介を終わりたいと思います。